ブログ

2020/07/31

認知症の方の財産はどうなっていくのか?

こんにちは!

司法書士法人府中けやき共同事務所の秋池です。

お盆休みが近づいておりますが、例年とは違い帰省や行楽に行かれる方も少ないのではないでしょうか。

当事務所もお盆休みの休業はありませんので、お問い合わせは随時受け付けております。

さて、今月は「認知症の方の財産はどうなっていくのか?」というテーマで司法書士の視点から解説していこうと思います。

実は7月15日金融庁の諮問機関である金融審議会より認知症の方の預金に対する取り扱いについて報告書案が示されました。

現状、金融機関によって判断は異なりますが、認知症と診断された方の預金は窓口での出金や振込みができなくなるケースも見受けられます。

本人に判断が出来ない以上、勝手に誰かに下ろされたり送金されたりしないように預金を守るという考えから行われる取扱いですが、診断された方の病院代や将来的に施設のお世話になる費用なども本人名義の預金から流用できなくなってしまうのでは困るケースも出てくることでしょう。

そこで、預金取り扱いの共通指針を作ろうと国も動きだしたわけですが、これとは別に「後見」「信託」という制度も既に存在します。これら既存の制度の基本的な部分とそれぞれの比較。さらに、これから迎える超高齢化社会に向けて、どのように預金を含む財産を管理していけばよいのかを解説しますので、どうぞ最後までお付き合いください。

判断が出来なくなるとはどういう状態か?

「あの人の名前何だっけ?」「あのお店どの辺だっけ?」

これらは単なる物忘れです。「あの人」や「あのお店」を認識していますが名前が出てこないだけです。しかし、認知症は違います。物事そのものがすっぽり記憶から抜け落ちるような形ですので、「あの人」も「あのお店」も知らない状態になってしまいます。

当然お金の管理にも支障をきたし、金融機関で下ろしたはずの現金をどこにしまったか忘れ、そもそも下ろしたことさえ忘れてしまうのです。

預金を自分で管理できない場合、先にも述べた通り金融機関は預金名義人の財産を守るため預金の取扱いに制限を設けます。もちろん認知症にも様々な症状が存在しますので、認知症と診断されたら即座に預金を使えなくなるというわけではありませんが、現代の医学で回復する見込みはほぼありませんので、制約をかけられるのは時間の問題と言ってもいいでしょう。

具体的にどのような段階で制約を課されるかといったところは、金融機関によって現場の判断に任されているのが実態です。例えば自分の名前を書けない。誕生日を書けない。自宅の住所がわからない。などは窓口での各種手続きを制限される可能性も非常に高いと言えます。このような症状のある方の預金は本人の病院代や施設入所代だったとしても一切の引き出し、解約は家族であっても出来ません。

委任状を持参しても、本人が窓口に来ない限り手続きはできないとの対応をされる場合が多いのが実情です。

では、認知症と診断されたしまった方の預金を引き出す方法は無いのでしょうか?

成年後見制度とは?

お金の管理が認知症等で不可能と判断された場合、成年後見制度(法定後見)を活用することで、家族は本人の預金から病院代や施設代をねん出することが可能です。成年後見制度には法定後見と任意後見の二種類が存在しますが、すでに判断能力が低下している場合、任意後見は利用できません。

法定・任意の違いは判断能力が低下しているか否かという点で分かれますので、まだ判断能力のある元気なうちに後見人(財産を管理してくれる人)を自分で決めたいという場合は任意後見という形になります。一般的に成年後見制度と呼ばれるものは法定後見を指す場合が多いです。

任意後見では後見人を自分で決められますが、法定後見では家庭裁判所で決定します。

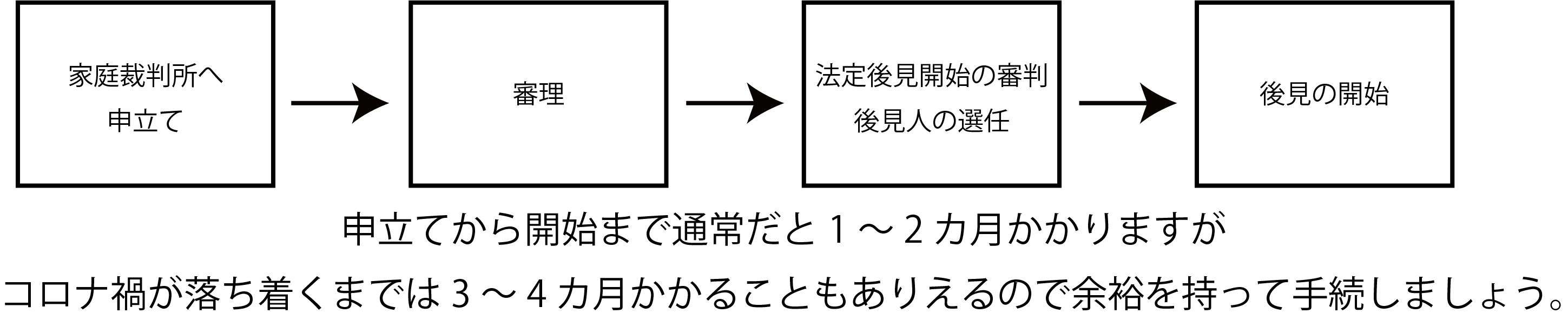

家庭裁判所へ申立てを行い、後見が開始されるまでは通常は1~2カ月ほどですが、昨今の状況ですと3~4カ月かかる場合もありえます。

ご自身で申立てから手続きをすべて行うことも可能ですが、手続きが煩雑となり時間もかかりますので、司法書士や弁護士に依頼される方がほとんどです。後見人は家庭裁判所が決めますが、近年では被後見人(判断能力の低下した方)のご家族が後見人となるケースも増えてきました。

ただし、未成年者・家庭裁判所で解任された法定代理人、保佐人、補助人・破産している方・被後見人となる方に対して訴訟を起こしている人とその配偶者。その直系血族・行方不明の方は後見人となることが出来ません。

また、家庭裁判所が必要と判断した場合、後見監督人が選任されます。読んで字のごとく、後見人がきちんと被後見人の財産を管理しているかを監督する人になるのですが、一般的に私たち司法書士や弁護士が選任されるケースが多いです。後見監督人には被後見人(判断能力の低下した方)の財産より報酬を支払うこととなり、毎月費用が発生します。

後見人は預金に限らず不動産も含めたすべての財産管理、支払い管理、介護サービス等の契約代理を行うことが出来ますので、認知症の方の預金をその本人のために活用することが出来るようになるわけです。

家族信託とは?

財産を管理してもらう方法として家族信託というものも存在します。成年後見制度(法定後見)と異なる点として、財産を託すという契約を交わすものであるため、判断能力のある元気なうちでないと使えない制度となりますので注意が必要です。

その分、成年後見制度と違い自由度が高く、託す財産の範囲や管理してもらう人も本人が自由に選択できるようになっています。

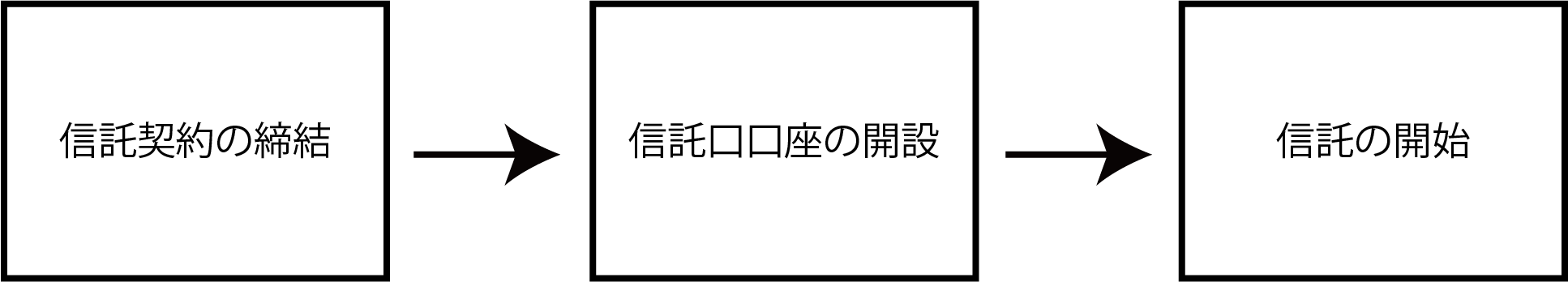

上図のような流れで家族信託を利用することが出来ますが、信託契約締結の際は司法書士や弁護士といった専門家にご相談することをおススメいたします。信託契約の締結後、金融機関で信託口口座という預金口座を作成することになりますが、「委託者○○○〇受託者△△△△」という名義の通帳を作ります。委託者とは財産をお持ちの方。受託者とはその財産を管理する方です。

注意点として信託口口座はすべての金融機関で開設可能というわけではありません。

家族信託を利用される予定のある方は最寄りの金融機関に信託口口座の開設可否をお尋ねください。

信託口口座が無事に開設できれば信託の開始となり、本人に代わって託された家族が預金を引き出すことが可能となります。法定後見とは違い、監督人を選任するかどうかも契約で決められるため、監督人をつけない場合はその方への毎月のランニングコストは発生しません。

成年後見制度(法定後見)と家族信託について基本的な部分を比較できる表を作成しましたのでぜひ参考になさってください。

今後どうなっていくのか?

冒頭お話した金融審議会の報告書案ですが、要約すると「今後金融機関は職員に認知症に対する理解を深めさせるのと同時に、社会福祉協議会や地域包括支援センターといった地域の福祉関係機関、また、医療福祉関係者との連携をした上で判断能力の低下した顧客を支援していくことが重要である。病院代や介護施設利用代など明らかに本人のための支出であり、病院に医療費を金融機関が直接振り込むといった体制を取れるのであれば、代理人からの依頼であっても顧客の利便性を考えると導入することが望ましい」と述べています。

顧客本位の業務運営を望んでいることは明らかですので、今後きちんとした形で制度化されていくのだろうと考えます。もっとも個人情報の問題もありますので、預金者の症状や家族関係を、どの範囲まで、誰に開示してもいいのか? といった点は慎重に議論していく必要があるでしょう。

また、家庭によっては認知症になった方の年金を生活費として使っている家庭も多く存在することから、病院代だけでなく生活費として使う場合の方策も策定する必要がありそうです。

いずれにせよ、近い将来何らかの形で認知症となってしまった方の預金は本人のために使う分には使いやすくなるでしょう。しかし、現状では今回解説させていただいた「後見」「信託」の制度を上手に活用する必要性がありますので、ご自身に合った制度を選択し活用していってください。

当事務所では「後見」「信託」いずれの場合でもご相談が可能ですので、あなたの家族に合った方法を一緒に見つけ、活用していくお手伝いをさせていただければ幸いです。

本日も最後までお読みいただきありがとうございました。

- 住所

- 東京都府中市寿町1丁目8-8-701

※駐車場有 - 業務時間

- 月〜金 9:00〜18:00

※2024年より変更いたします。 - 最寄駅

- 最寄駅:京王線府中駅

- 電話番号

- 042-334-2700

司法書士法人府中けやき共同事務所

関連記事

- 2020/07/31相続

- 認知症の方の財産はどうなっていくのか?

- 2020/09/30相続

- 【改正相続法より】持戻し免除の意思表示の推定規定

- 2025/04/01法人設立

- 定款認証手数料の変更

- 2021/12/31法人設立

- 脱ハンコと登記